2020-01-27

公的年金等の課税関係

対象税目

所得税

概要

公的年金等は、年金の収入金額から公的年金等控除額を差し引いて所得金額を計算します。

この雑所得となる主な公的年金等は、次のものです。

(1) 国民年金法、厚生年金保険法、公務員等の共済組合法などの規定による年金

(2) 過去の勤務により会社などから支払われる年金

(3) 確定給付企業年金法の規定に基づいて支給を受ける年金

(4) 外国の法令に基づく保険または共済に関する制度で(1)に掲げる法律の規定による社会保険または共済制度に類するものに基づいて支給を受ける年金

なお、生命保険契約や生命共済契約に基づく年金、互助年金などは公的年金等には該当しません。

公的年金等からの源泉徴収

公的年金等の支払を受けるときは、原則として収入金額からその年金に応じて定められている一定の控除額を差し引いた額に5.105パーセントを乗じた金額が源泉徴収されます。

(注) 平成25年1月1日から令和19年12月31日までの間に生ずる所得については、所得税とともに復興特別所得税が源泉徴収されます。

計算方法・計算式

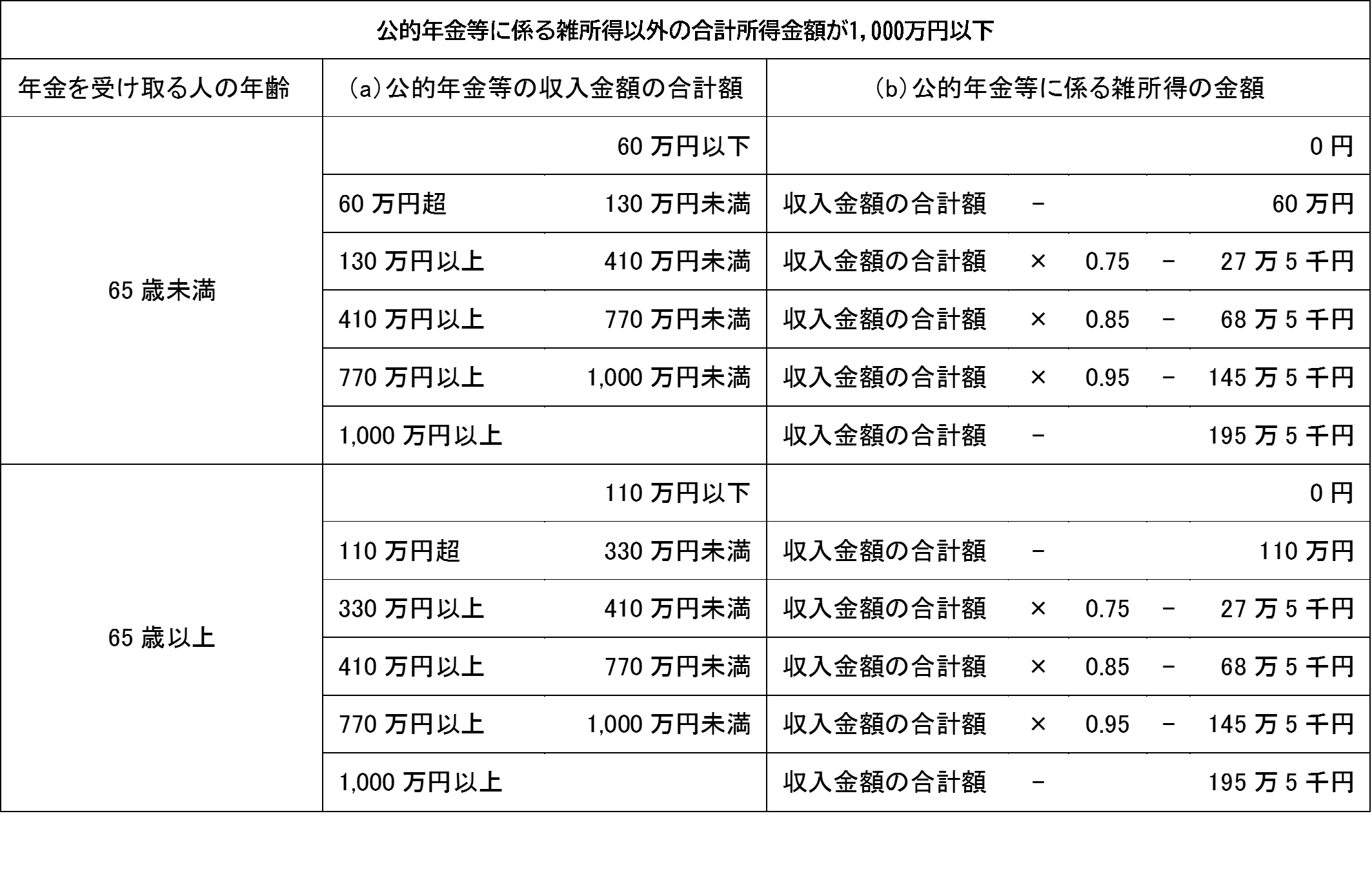

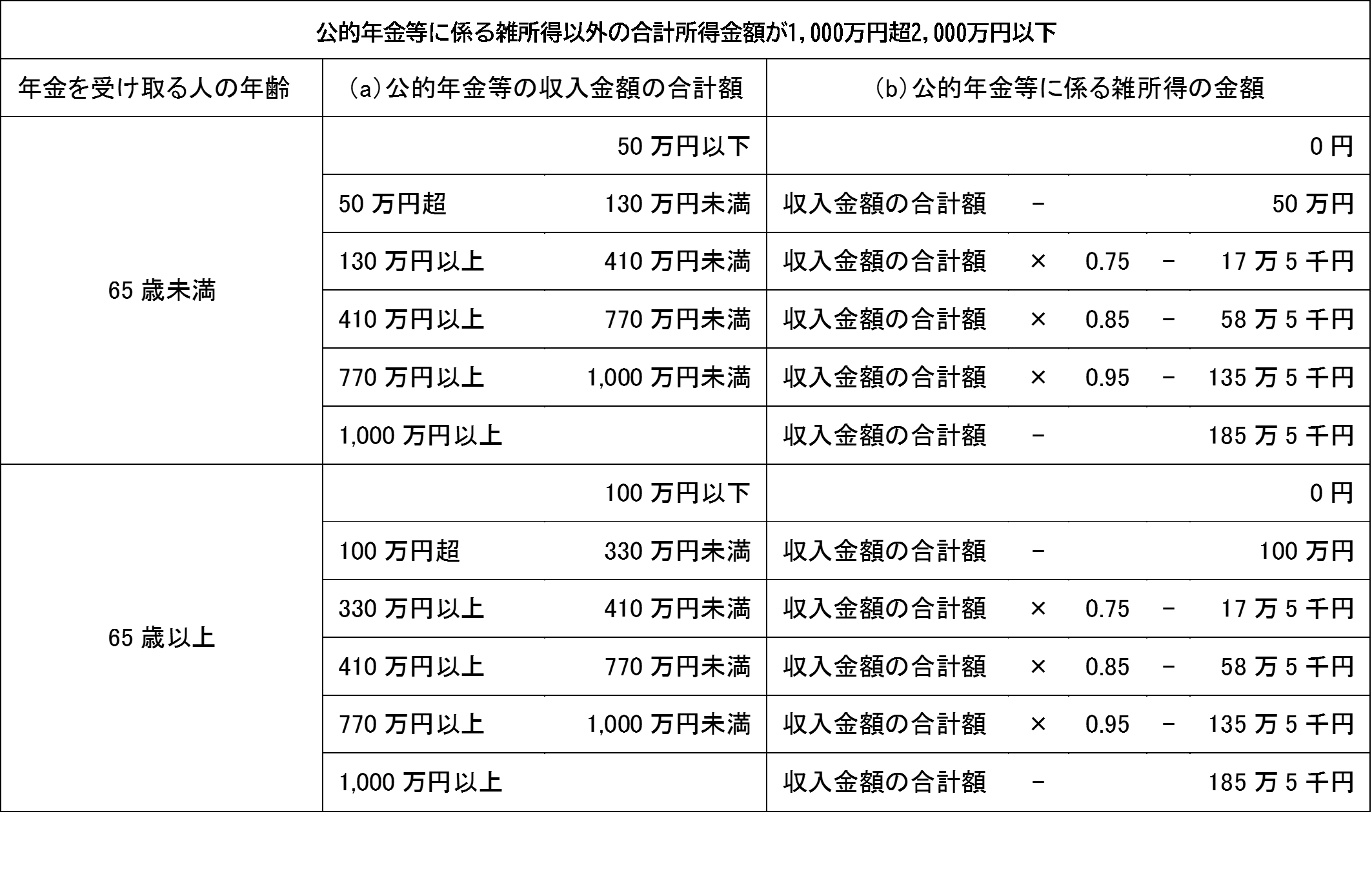

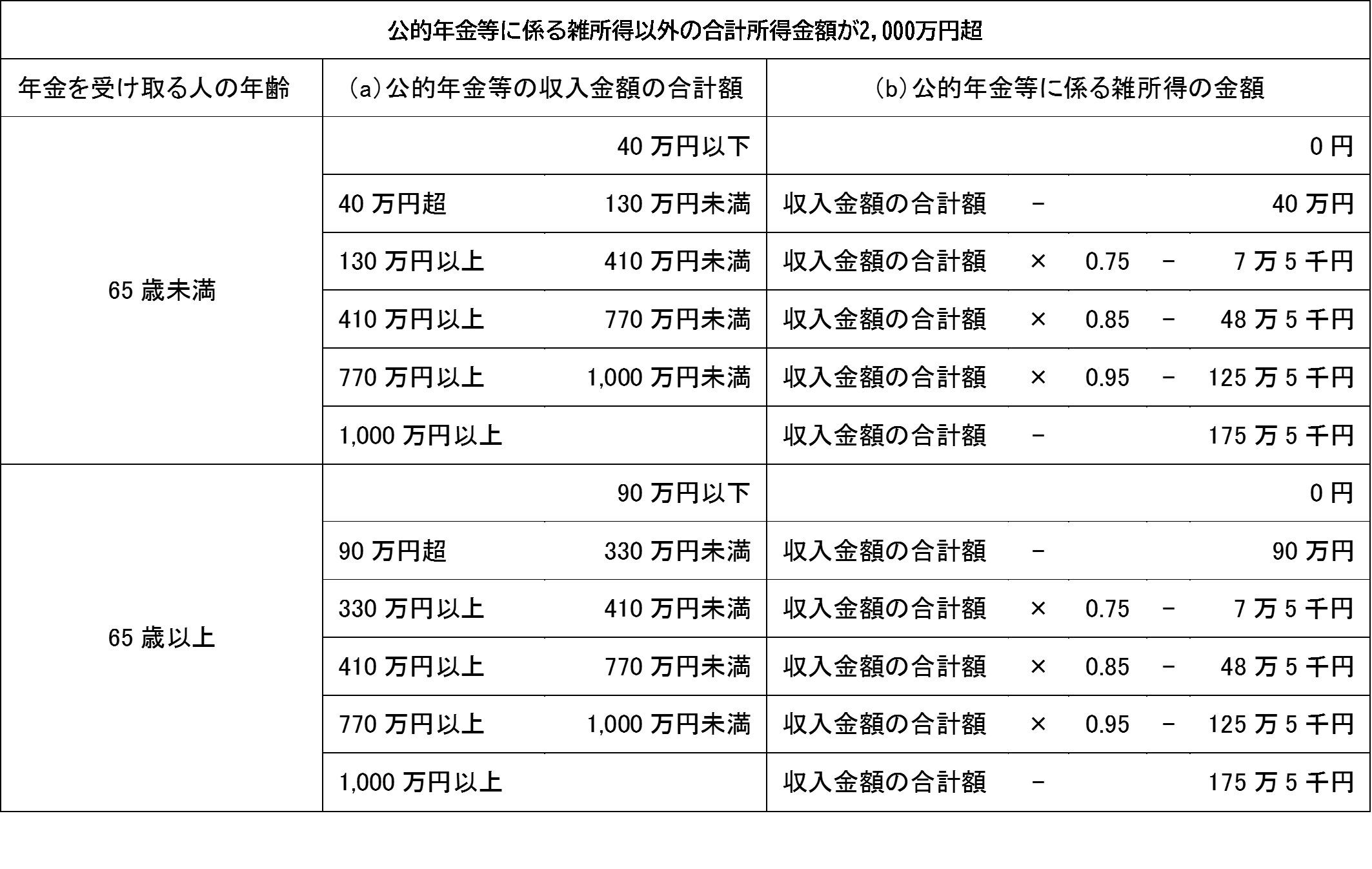

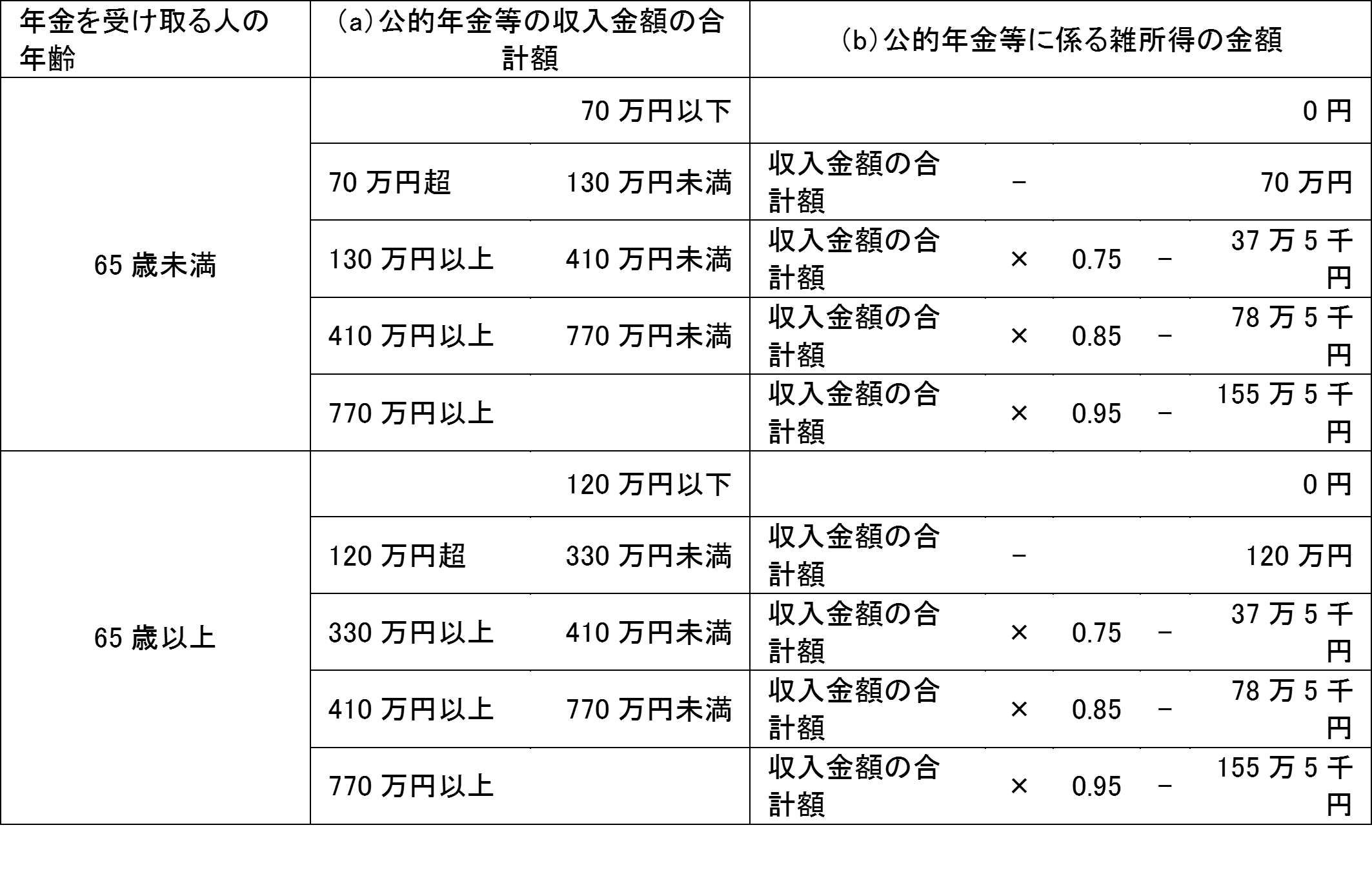

公的年金等に係る雑所得の金額は、上記概要のとおり、年金の収入金額から公的年金等控除額を差し引いて所得金額を計算しますが、具体的には下記の表の年齢の区分および「(a)公的年金等の収入金額の合計額」に対応した「(b)公的年金等に係る雑所得の金額」の計算式を使って算出します。

公的年金等に係る雑所得の速算表(令和2年分以後)

公的年金等に係る雑所得の速算表(平成17年分から令和元年分まで)

具体例

(例1)令和2年分以後

(1)年齢

65歳以上

(2)公的年金等に係る雑所得以外の所得に係る合計所得金額

500万円

(3)公的年金等の収入金額の合計額

350万円

公的年金等に係る雑所得の金額は次のようになります。

3,500,000円×75%-275,000円=2,350,000円

(例2)平成17年分から令和元年分まで

(1)年齢

65歳以上

(2)公的年金等の収入金額の合計額

350万円

公的年金等に係る雑所得の金額は次のようになります。

3,500,000円×75%-375,000円=2,250,000円

手続き

申告等の方法

(1) 公的年金等に係る雑所得の金額から所得控除を差し引くと残額がある方は、確定申告で税額を精算することとなります。ただし、下記(2)の「公的年金等に係る確定申告不要制度」の適用を受ける方は、その限りではありません。

(2) 公的年金等に係る確定申告不要制度

平成23年分以後は、その年において公的年金等に係る雑所得を有する居住者で、その年中の公的年金等の収入金額が400万円以下であり、かつ、その年分の公的年金等に係る雑所得以外の所得金額が20万円以下である場合には確定申告の必要はありません。

(注1) この場合であっても、例えば、医療費控除や社会保険料控除など各種の所得控除の適用による所得税の還付を受けるための確定申告をすることができます。

(注2) 公的年金等以外の所得金額が20万円以下で確定申告の必要がない場合であっても、住民税の申告が必要な場合があります。

(注3) 平成27年分以後は、源泉徴収の対象とされない「概要」の(4)に該当する公的年金等を受給している方は、公的年金等に係る確定申告不要制度の適用はできません。

根拠法令等

所法35、121、203の2、203の3、所令82の2、措法41の15の3、復興財確法28

関連リンク

◆動画を見る(「YouTube「国税庁動画チャンネル」」へ)

◆パンフレット・手引き

◆各種様式

画面の案内に沿って金額を入力することによりご自宅等で確定申告書等の作成・提出ができます。

必要な付表や明細書も、入力することで自動的に作成されます。

◆関連する質疑応答事例《所得税》

タックスアンサーNo.1600参照

[令和5年4月1日現在法令等]