2024-04-08

課税標準額に対する消費税額の計算

対象税目

消費税

概要

適格請求書等保存方式の下での(令和5年10月1日以降の取引に係る)税額計算

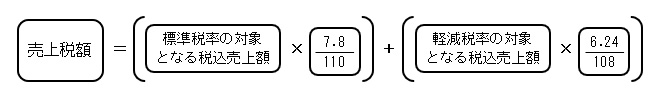

1 原則(割戻し計算)

適格請求書等保存方式における売上税額については、原則として、課税期間中の課税資産の譲渡等の税込金額の合計額に110分の100(軽減税率の対象となる場合は108分の100)を掛けて計算した課税標準額に7.8%(軽減税率の対象となる場合は6.24%)を掛けて算出します(割戻し計算)。

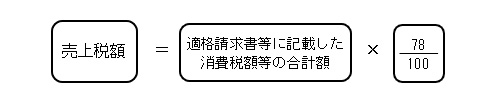

2 特例(積上げ計算)

交付した適格請求書および適格簡易請求書の写し(電磁的記録により提供したものも含みます。)を保存している場合に、これらの書類に記載した税率ごとの消費税額等の合計額に100分の78を掛けて計算した金額とすることもできます(積上げ計算)。

ただし、適格簡易請求書の記載事項は、「適用税率または税率ごとに区分した消費税額等」であるため、「適用税率」のみを記載して交付する場合、税率ごとの消費税額等の記載がないため、積上げ計算を行うことはできません。

(注)売上税額の計算は、取引先ごとに割戻し計算と積上げ計算を分けて適用するなど、併用することも認められます。

令和5年9月30日までの取引に係る税額計算の特例

適格請求書等保存方式が開始前、すなわち、令和5年9月30日までの取引については、売上税額は、課税期間中の課税売上高に7.8パーセント(軽減税率の適用対象となる取引については6.24パーセント)を乗じて計算していました。

一方、この税額計算の特例として設けられていた「課税標準額に対する消費税額の計算の特例」(以下「旧規則第22条第1項の規定」といいます。)は、「税抜価格」を前提に、決済段階で上乗せされる消費税相当額の1円未満の端数処理に伴う事業者の負担等に配慮して、少額・大量の取引を行う小売業者等を念頭に設けられていた特例制度でした。「税込価格」の表示を行う総額表示が義務付けられたことを踏まえ、「税抜価格」を前提とした旧規則第22条第1項は廃止されました(平成16年4月1日)が、令和5年9月30日までの取引については、以下の経過措置が設けられていました。

経過措置の概要

(1) 「総額表示義務の対象とならない取引(事業者間取引等)」については、「税抜価格」を前提とした端数処理の特例の適用が令和5年9月30日までの間認められる次の経過措置1が適用されます。

(2) 「総額表示義務の対象となる取引」および「総額表示義務の対象とならない取引(事業者間取引等)で「税込価格」を前提とした代金決済を行う場合」には、令和5年9月30日までの間、次の経過措置2が適用されます。

(3) 「総額表示義務の対象となる取引で、総額表示は行っているものの「税抜価格」を基に計算するレジシステム等を使用せざるを得ない場合等のやむを得ない事情により、「税込価格」を基礎とした代金決済ができない場合」には、平成26年4月1日以後に行う課税資産の譲渡等について、次の経過措置3を適用することができます(経過措置3は、消費税の円滑かつ適正な転嫁の確保のための消費税の転嫁を阻害する行為の是正等に関する特別措置法(消費税転嫁対策特別措置法)第10条第1項に規定する総額表示義務の特例の適用を受ける場合にも適用することができます。)。

(注)消費税転嫁対策特別措置法は、令和3年3月31日をもって失効しています。

経過措置適用一覧表

| 「税抜価格」を前提とした代金決済 | 「税込価格」を前提とした代金決済 | |

|---|---|---|

| 事業者間取引等 | 経過措置1(令和5年9月30日までの間) | 経過措置2(令和5年9月30日までの間) |

| 対消費者取引(総額表示義務対象取引) | 経過措置3(平成26年4月1日から令和5年9月30日までの間) |

経過措置1(「総額表示義務の対象とならない取引(事業者間取引等)」)

総額表示義務の規定の適用を受けない課税資産の譲渡等(事業者間取引等)については、代金の決済に当たって、取引の相手方へ交付する領収書等で、その取引における「課税資産の譲渡等の対価の額(税抜価格)を税率の異なるごとに区分して合計した額」と「その税抜価格の合計額に税率を乗じて1円未満の端数を税率の異なるごとに区分して処理した後の消費税および地方消費税の合計額(以下「消費税等相当額」といいます。)」を区分して明示している場合には、令和5年9月30日までの間、旧規則第22条第1項の規定を適用することができます。

(注1) 経過措置1は、総額表示義務の対象とならない事業者間取引等で「税抜価格」を前提とした代金決済を行う場合に適用することができます。「税込価格」を前提とした代金決済を行う事業者間取引等については、次の経過措置2を適用することができます。

(注2) 旧規則第22条第1項の内容は、課税事業者が、課税資産の譲渡等に係る決済上受領すべき金額を、その課税資産の譲渡等の対価の額(本体価格)を税率の異なるごとに区分して合計した金額とその課税資産の譲渡等に課されるべき消費税等相当額を税率の異なるごとに区分して合計した金額とに区分して領収する場合に、その消費税等相当額の1円未満の端数を税率の異なるごとに区分して処理しているときには、その端数を税率の異なるごとに区分して処理した後の消費税等相当額の課税期間中の合計額を基礎として、その課税期間の課税標準額に対する消費税額とすることができるというものです。

経過措置2(総額表示義務の対象となる取引等(対消費者取引等))

課税資産の譲渡等(総額表示義務の規定の適用を受けない事業者間取引等も含まれます。)について、「税込価格」を前提とした代金決済を行う場合で、税率の異なるごとに区分して合計した決済上受領すべき金額(例えば、複数の商品を一括して販売し、その代金を一括して受領する場合には、一括販売した商品の税込価格の合計額)に含まれる「消費税等相当額(その決済上受領すべき金額に「(100+税率)分の税率」を乗じて算出した金額)」の1円未満の端数を税率の異なるごとに区分して処理した後の金額を領収書等にそれぞれ明示した場合には、令和5年9月30日までの間、その端数を税率の異なるごとに区分して処理した後の消費税等相当額を基礎として課税標準額に対する消費税額を計算することができます。

(注) 経過措置2は、決済上受領すべき金額、すなわち一領収単位で行われる消費税等相当額の端数処理について認められる特例ですので、商品単品ごとに消費税等相当額の端数処理を行っている場合には適用できません。

経過措置3(総額表示義務の対象となる取引(対消費者取引)で、総額表示は行っているものの「税抜価格」を基に計算するレジシステム等を使用せざるを得ない場合等のやむを得ない事情がある場合)

総額表示義務の規定の適用を受ける課税資産の譲渡等(対消費者取引)については、総額表示を行っている場合で、「税抜価格」を基に計算するレジシステム等を使用せざるを得ない場合等のやむを得ない事情により、「税込価格」を基礎とした代金決済ができない場合には、平成26年4月1日以後に行われる課税資産の譲渡等について、令和5年9月30日までの間、旧規則第22条第1項の規定を適用することができます。

消費税転嫁対策特別措置法第10条第1項<総額表示義務に関する消費税法の特例>の規定の適用を受ける場合にも、総額表示を行っているものとして経過措置が適用されます。

(注1) この経過措置は、平成19年3月31日までに行われる課税資産の譲渡等に適用されることとされていたものが改正され、平成26年4月1日以後に行われる課税資産の譲渡等について令和5年9月30日までの間適用されます。

(注2) 旧規則第22条第1項の内容は、課税事業者が、課税資産の譲渡等に係る決済上受領すべき金額を、その課税資産の譲渡等の対価の額(本体価格)を税率の異なるごとに区分して合計した金額とその課税資産の譲渡等に課されるべき消費税等相当額を税率の異なるごとに区分して合計した金額とに区分して領収する場合に、その消費税等相当額の1円未満の端数を税率の異なるごとに区分して処理しているときには、その端数を税率の異なるごとに区分して処理した後の消費税等相当額の課税期間中の合計額を基礎として、その課税期間の課税標準額に対する消費税額とすることができるというものです。

経過措置を適用する場合の端数処理

上記の各経過措置を適用する場合の端数処理は、取引ごと、すなわち、決済上受領すべき金額ごとに行います。なお、ここでいう「決済上受領すべき金額」とは、例えば、次の場合には、それぞれ次の金額をいいます。

(1) 顧客に販売した複数の商品(課税資産に限ります。)を一括して引き渡した場合

これらの商品の代金としてその顧客から一括して受領した場合におけるその領収書(レシートその他代金の受領事実を証するものとして顧客に交付するものを含みます。以下同じ。)に記載された金額の合計額

(2) 取引の都度掛売りをし、その掛売りの額について一定期間分をまとめて請求する場合

一の請求書に係る金額

(3) 電気、ガス、水道水等を継続的に供給し、または提供するもので、その一定期間分の料金をまとめて請求する場合

一の請求書に係る金額

(4) 納品の都度請求書を発行する場合

納品の都度発行される請求書に係る金額

したがって、税率の異なるごとに区分して行う消費税等相当額の1円未満の端数の処理は、(1)の場合には領収書ごとに行い、(2)から(4)の場合には交付する請求書ごとに行います。

消費税等相当額を明示したとき

上記の各経過措置を適用するためには、それぞれの経過措置に定める方法により1円未満の端数を税率の異なるごとに区分して処理した後の消費税等相当額とその基礎となった税込価格または税抜価格とを領収書または請求書等においてそれぞれ明示していることが必要です。

したがって、上記の「経過措置2」を適用するためには、一括販売した複数の商品の税込価格の合計額と、この合計額に「(100+税率)分の税率」を乗じて算出された消費税等相当額の1円未満の端数を税率の異なるごとに区分して処理した後の金額を領収書等にそれぞれ明示していることが必要です。

また、「経過措置1」または「経過措置3」を適用するためには、一括販売した複数の商品の税抜価格を税率の異なるごとに区分して合計した金額と、この合計額に税率を乗じて算出された消費税等相当額の1円未満の端数を税率の異なるごとに区分して処理した後の金額を領収書等に区分して明示していることが必要です。

対象者または対象物

事業者(免税事業者を除く)

根拠法令等

消法45、63、消令62、平15改正消規附則2、平25改正消規附則、平28改正消規附則12、旧消規22、消基通15-2-1の2、平16.2課消1-8外(令和5年10月1日廃止)

タックスアンサーNo.6383参照

[令和5年10月1日現在法令等]